Кассовый, налоговый и бухгалтерский учет расчетов по карточкам

Учет при оплате товаров карточками отличается от торговли за наличные. Наши подсказки помогут правильно отразить доходы и списать расходы

При получении платежей по безналу отличаются не только кассовые правила, но и порядок отражения доходов и расходов.

Кассовый учет

При оплате карточками есть особые правила для кассового учета получения выручки и возврата денег.

Прием оплаты. При оплате картой кассир также проводит эту операцию через ККТ. То есть в конце дня в Z-отчете будет отражена и наличная, и безналичная выручка. Поэтому для удобства стоит проводить оплату картами и наличными по разным секциям. Тогда в конце дня в журнале кассира-операциониста наличную и безналичную выручку надо показать в двух разных строках (см. образец).

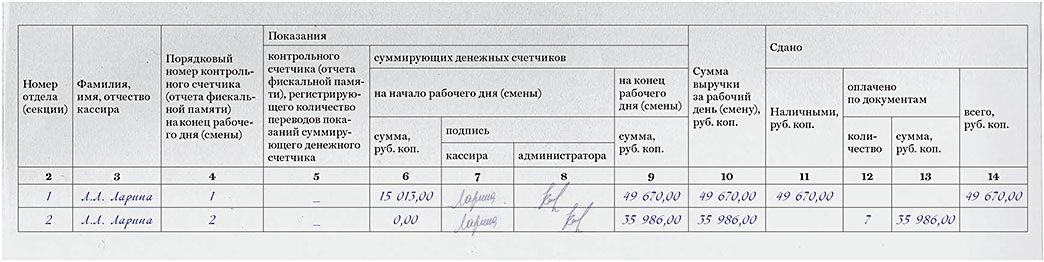

Образец заполнения журнал кассира-операциониста

Выручку по картам нужно показать в графе 13 формы КМ-4, а в графе 12 — записать количество карт, которые в течение дня кассир принимал к оплате.

Возврат денег. Если в течение дня кассир проводил через кассу возврат, эту сумму показывают в графе 15. Суммы выручки и показания счетчиков из журнала надо перенести в справку-отчет по форме КМ-6 и приложение к ней по форме КМ-7. Эти документы кассир передает в бухгалтерию. Кроме того, необходимо организовать хранение чеков терминала на случай спорных ситуаций с банком или покупателями. Эти документы в течение срока действия договора может запросить банк, который обслуживает терминал.

Налоговый учет

Порядок учета доходов зависит от метода, который использует компания. При этом расходы, связанные с карточными расчетами, можно списать.

Учет доходов. Если компания считает налог на прибыль методом начисления, выручку от реализации по картам необходимо показать в день покупки (п. 1 ст. 271 НК РФ). Если компания считает налог кассовым методом, то выручку надо отражать на дату зачисления на счет.

Учет расходов. У компании есть два вида расходов. Во-первых, это затраты на оборудование для приема карточек. Его учет зависит от условий договора с банком. Если компания арендует терминал, ежемесячные платежи можно учесть как прочие расходы (подп. 10 п. 1 ст. 264 НК РФ). Если компания покупает технику, то при цене выше 40 тыс. рублей ее надо амортизировать. Более дешевое оборудование можно списать сразу.

Во-вторых, за каждую операцию банк берет комиссию, но доход надо отразить в полной стоимости товара (п. 1 ст. 248, п. 1 и 2 ст. 249 НК РФ). Комиссию банка, плату за облуживание терминала и так далее можно списать как прочие или внереализационные расходы (подп. 25 п. 1 ст. 264, подп. 15 п. 1 ст. 265 НК РФ).

Бухгалтерский учет

Есть несколько вариантов, как в бухучете показать выручку по карточкам, а также отразить расходы на услуги банка и оборудование.

Учет доходов. Если деньги поступают только на следующий день после оплаты или позже, стоит использовать счет 57 «Переводы в пути». При розничной торговле можно не использовать в учете счет 62 «Расчеты с покупателями и заказчиками». Тогда безналичную выручку надо отразить проводками:

Дебет 57 Кредит 90–1

— отражена выручка от продаж;

Дебет 90–2 Кредит 68

— начислен НДС с продаж;

Дебет 51 Кредит 57

— зачислены на расчетный счет деньги за товар, оплаченные картами;

Дебет 91 Кредит 57

Учет расходов. Компания будет использовать терминал более 12 месяцев. Поэтому в зависимости от его стоимости и учетной политики его можно принять к учету как основное средство или материал.

Если же компания взяла оборудование в аренду, его стоимость надо отразить по дебету счета 001«Арендованные основные средства». А арендные платежи отражать ежемесячно по дебету счета 44«Коммерческие расходы» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами».